Оформление налогового вычета через личный кабинет налоговой

- Как подать декларацию через Интернет

- Подготовка личного кабинета для подачи декларации

- Заполнение и отправка

- Оформление возврата

Все граждане РФ платят налог на доходы, к примеру, после покупки квартиры, земли или транспорта. Размер налога можно уменьшить, а иногда вернуть полностью уже уплаченную сумму в бюджет. Эта процедура называется налоговым вычетом. До недавнего времени, чтобы ее пройти, нужно было выстаивать очереди в налоговой инспекции, заполнять бланки, оплачивать квитанции. Сегодня вычет стал намного проще и доступнее, оформить его можно через учетную запись на сайте ФНС. Разберемся подробно, как это сделать.

Как подать декларацию через Интернет

Налоговый вычет распространяется на социально значимые расходы, которые несет гражданин. Законодательство рассматривает такую возможность, как помощь и экономическую защиту налогоплательщиков. Есть 5 основных ситуаций, когда гражданин может получить свой налоговый возврат, это вычет:

- на образование – предоставляется, если человек оплачивает свое обучение, обучает за свой счет ребенка, подопечных. Список документов и инструкция для вычета есть на портале ФНС.

- имущественный – оформляется при покупке квартиры, другой недвижимости, или строительстве. Сюда же входит покупка земли. Если человек покупает участок и строит на нем дом, он может получить вычет и за участок, и за строительство. Необходимые документы и действия.

- на лечение – возвращается часть расходов, если человек оплачивал медицинские услуги и препараты за свой счет. Также можно оформить вычет на лечение детей, ближайших родственников. Подробнее.

- на благотворительность — предоставляется гражданам, которые делают благотворительные взносы, и могут подтвердить это документально (счета, квитанции и т.д.). Детальнее о налоговом возврате на благотворительность.

- пенсионный – применяется для тех, кто делает добровольные пенсионные страховые взносы; и тех, кто делает взносы в негосударственное пенсионное обеспечение. Порядок действий и список документов.

Получить такие компенсации может не каждый гражданин, но большинство из них. Как правило, люди не используют эту возможность по незнанию. Воспользоваться такой возможностью может человек, который постоянно проживает на территории РФ и вносит в бюджет 13% НДФЛ.

Оформление налогового вычета через личный кабинет налогоплательщика значительно упрощает задачу. Для этого нужно зарегистрироваться на nalog.ru, собрать необходимые документы. Например, при покупке недвижимости нужны акты о купле-продаже, приеме-передачи, свидетельство о регистрации собственности и т. д. Для каждой ситуации свой набор документов, для подачи декларации их нужно отсканировать. Дальше нам понадобится пошаговая инструкция.

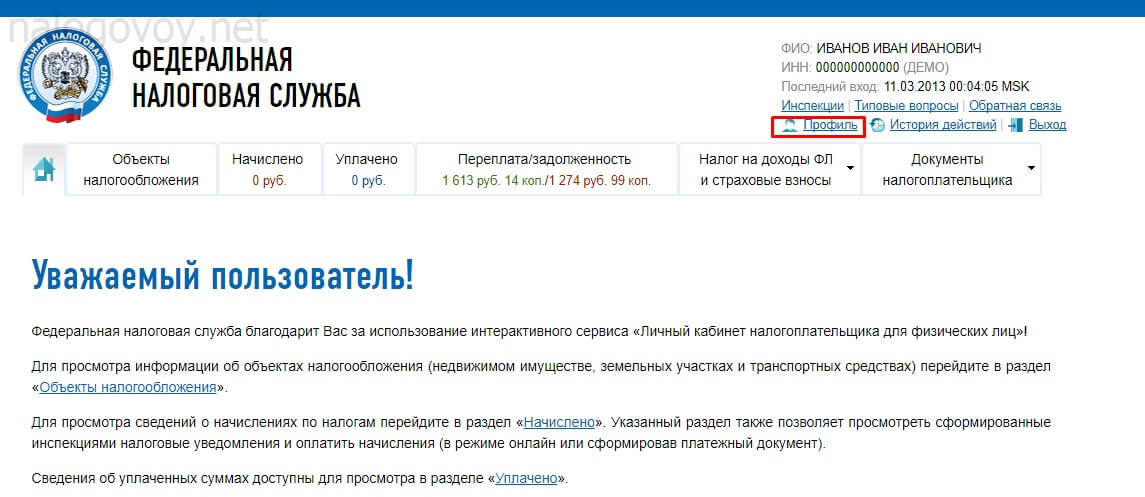

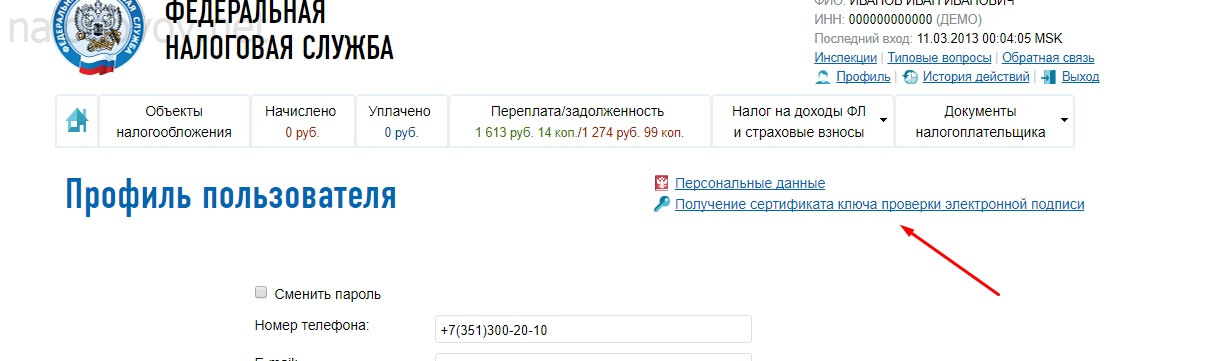

Чтобы заполнить и отправить документ в инспекцию через интернет, нужен сертификат электронной подписи. Его можно получить прямо в своей учетной записи. В личном кабинете заходим в «Профиль».

В правом верхнем углу находим раздел, где можно заказать сертификат. Кликаем по ссылке.

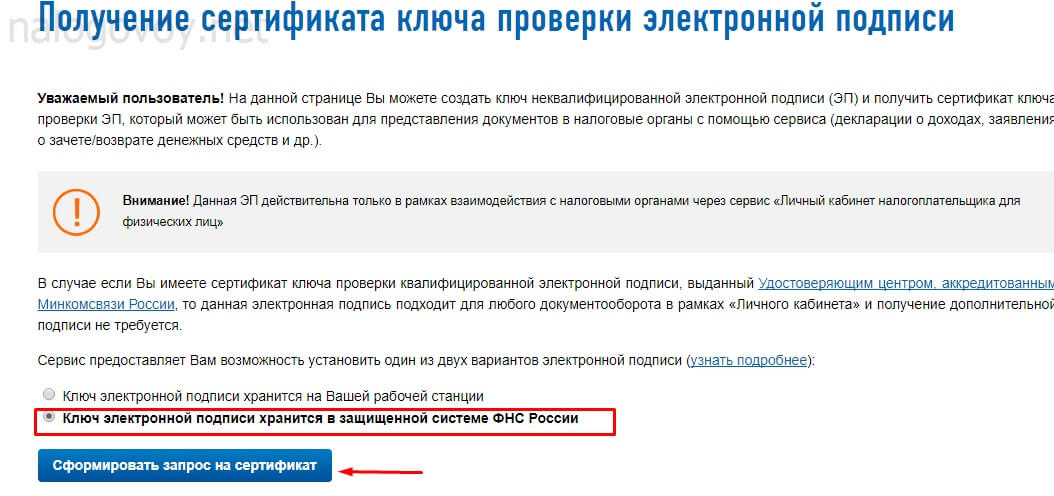

Система предлагает два варианта сохранности ключа. Отзывы пользователей ЛК рекомендуют второй вариант, где ключ хранится в ФНС.

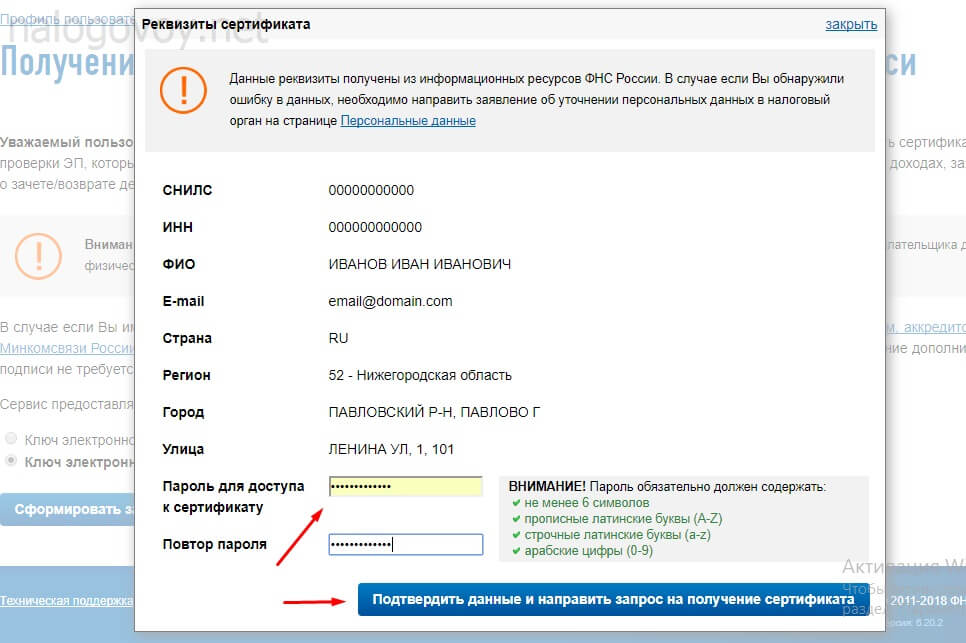

Выбираем нужную версию, появится кнопка запроса, нажимаем на нее. Затем в новом окне нужно проверить свои данные и составить индивидуальный пароль.

Когда пароль будет готов, направляем запрос через синюю кнопку. После этого придется немного подождать пока будет подготовлен сертификат, это займет от нескольких секунд до нескольких часов. Система оповестит, когда сертификат будет готов.

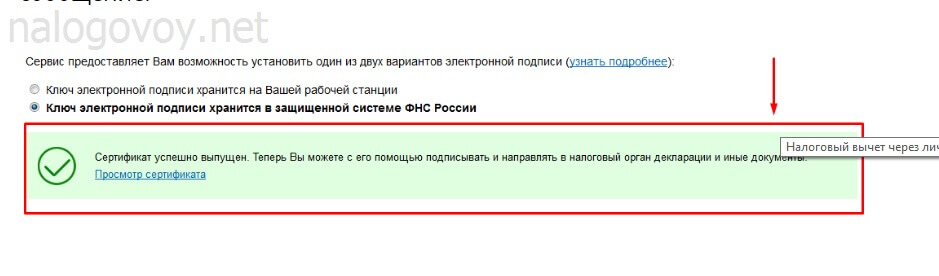

Ключ ЭП готов, теперь можно оформлять налоговый вычет через личный кабинет налоговой, без посещения инспекций.

Заполнение и отправка

Чтобы получить налоговый возврат, нужны 2 декларации: 2-НДФЛ (отчет об источниках дохода) и 3-НДФЛ (отчет по налогам). К ним добавляется пакет документов, необходимых в конкретном случае. Например, при вычете на обучение одни документы, а при пенсионном – другие. Все они должны быть отсканированы, перенесены на компьютер. Каждому изображению нужно дать соответствующее имя, например, для Акта купли продажи можно написать «Купля-продажа» или «Акт». Дальше нужно заполнить саму декларацию на сайте ФНС.

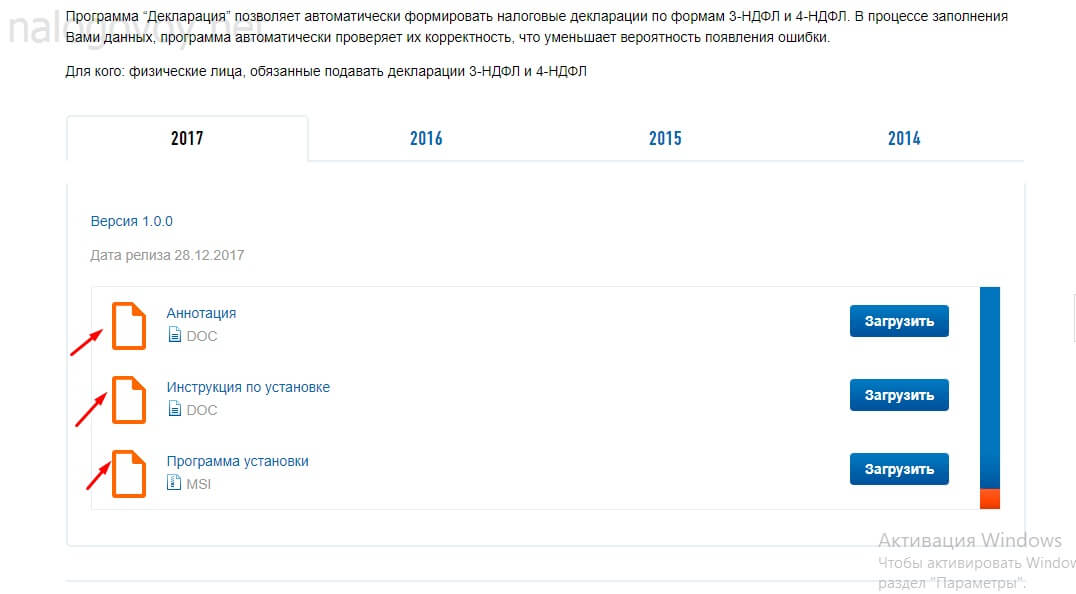

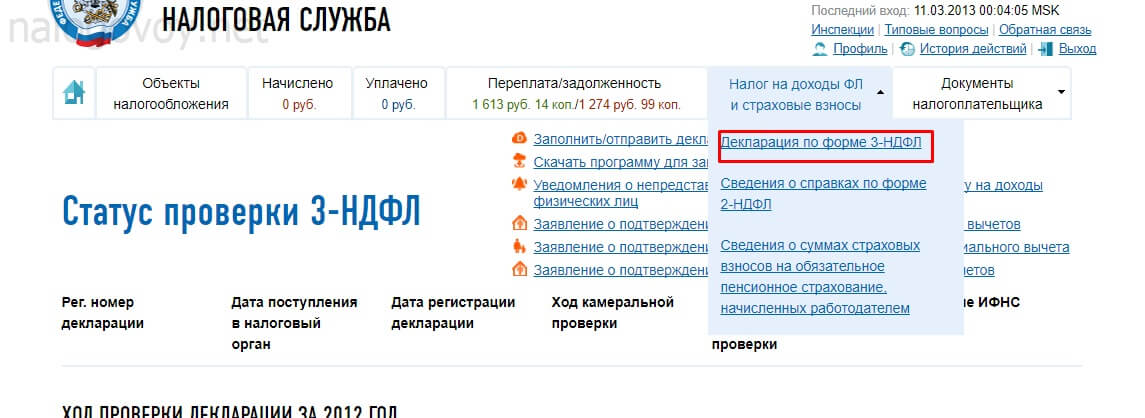

Сервис подробно объясняет, что нужно делать и как заполнять. После скачивания программы и формирования 3-НДФЛ, получится документ в формате XML. Чтобы правильно подать заявление на возвращение части расходов, декларация должна остаться именно в таком формате, никакое имя ей присваивать не нужно. С готовым набором документов возвращаемся в свой кабинет, на рабочей панели находим кнопку «Налог на доходы ФЛ», нажимаем на нее.

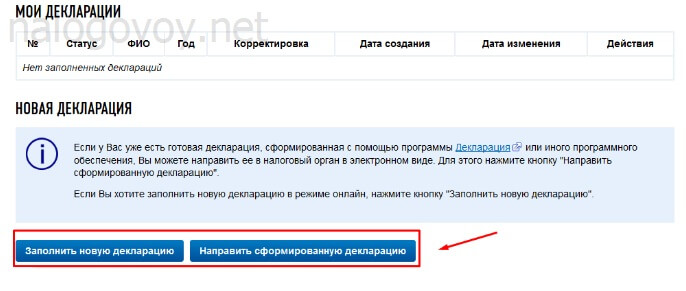

Нажимаем на ссылку для заполнения/отправки онлайн. Откроется новая страница, внизу которой есть два варианта: отправить готовый документ или составить новый. Выбираем «Направить сформированную декларацию».

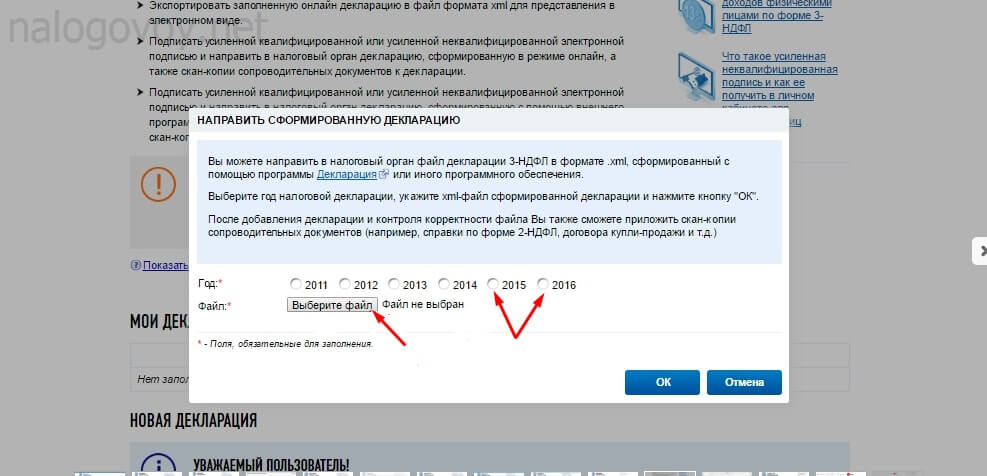

Затем появится окно для загрузки готового XML-файла. Здесь выбираем год, за который составлена декларация. То есть, если нужен вычет за строительство дома, которое происходило в прошлом году, значит и отмечаем прошлый год, а не текущий. Потом через кнопку «Выберите файл» загружаем 3-НДФЛ.

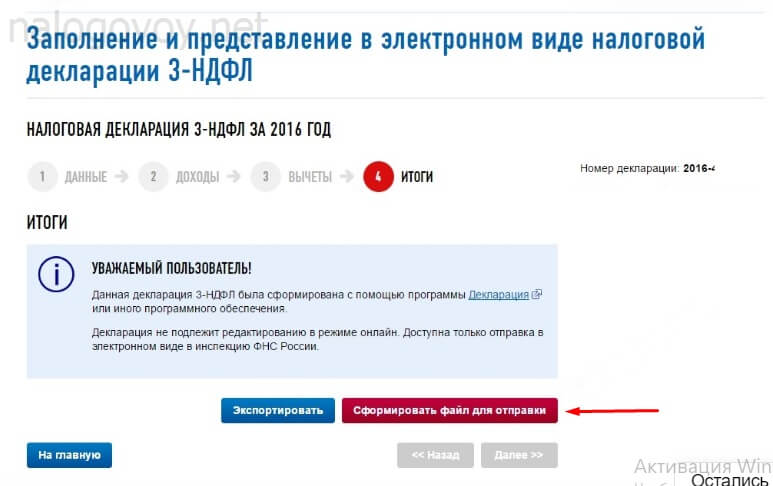

Появится блок для отправки, нажимаем красную кнопку.

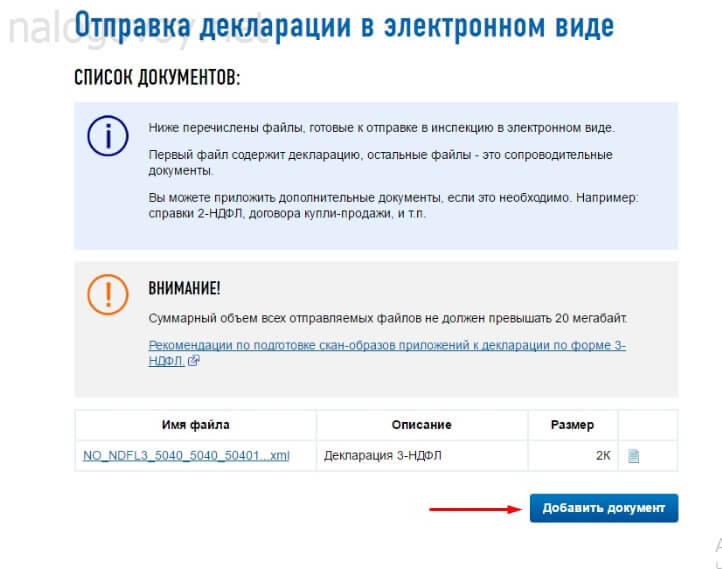

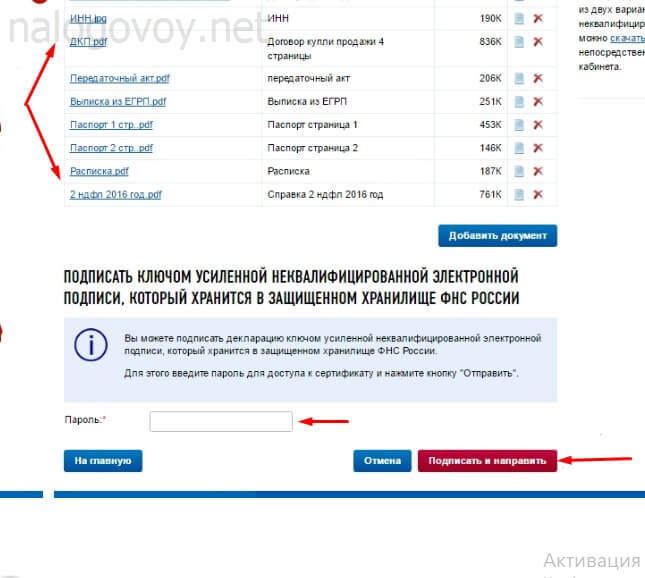

Теперь осталось загрузить дополнительные документы. Они загружаются точно так же, как и сама декларация.

Когда все файлы будут прикреплены, останется только заверить документы электронной подписью.

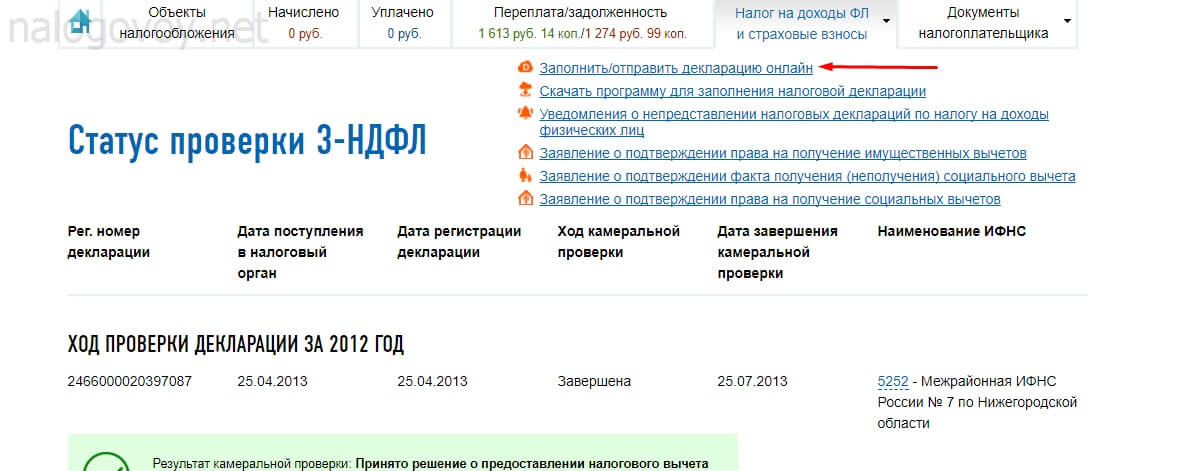

В поле с паролем вводим тот индивидуальный код, который составили при получении сертификата. Нажимаем на кнопку отправки. Теперь пакет документов направлен в налоговую инспекцию. Сроки обработки информации в ИФНС составят до трех месяцев. Проверить статус поданных документов можно через личный кабинет налогоплательщика в разделе 3-НДФЛ.

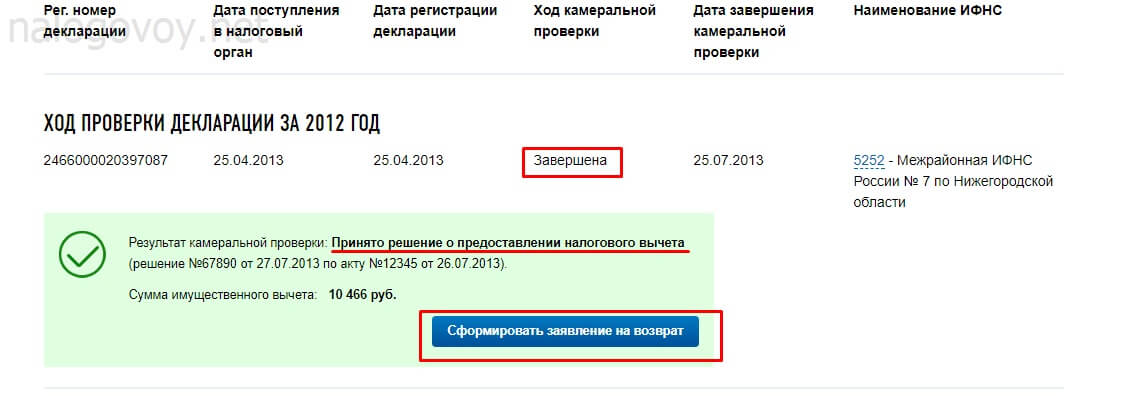

Как только будет принято решение о возмещении части расходов или в отказе, статус декларации изменится.

Оформление возврата

В разделе 3-НДФЛ можно посмотреть результаты проверки, оформить возврат денег на свой счет. Для этого проверка данных должна быть завершена, решение о возврате – положительное.

Чтобы вернуть себе сумму вычета, нажимаем на соответствующую кнопку. Появится простой бланк, куда нужно вписать свои данные и реквизиты личного счета. Возмещенная сумма появится на указанном счете в течение месяца. Теперь мы знаем, как сформировать налоговый вычет через ЛК быстро и без очередей. Также пользователи сайта Госуслуги могут сделать то же самое через свою учетную запись.

Оформить вычет через личный кабинет налогоплательщика

Как оформить налоговый вычет через личный кабинет налогоплательщика

Имущественный налоговый вычет

Налоговый вычет за квартиру

Подать документы на социальный вычет

Налоговый вычет за обучение

Вычет на лечение

Стандартный вычет

Окончательное оформление налогового расчета

Итоги

Технологии не стоят на месте. Сегодня можно подать документы на налоговый вычет через личный кабинет (ЛК) на сайте ФНС и для этого даже не потребуется выходить из комнаты. В статье рассмотрим, как работает ЛК, обновленный в августе 2018 г., и как оформляется подача 3-НДФЛ.

Сначала разберем, как зайти непосредственно в сам ЛК. Ссылка размещена прямо на главной странице сайта ведомства.

Дальше предлагается 3 варианта доступа на ресурс для оформления налогового вычета через личный кабинет налогоплательщика:

- Через логин и пароль. Чтобы их получить, необходимо заранее сходить в любую ИФНС, необязательно по месту жительства. Там, при предъявлении паспорта, вам выдадут регистрационную карту с первичным паролем.

- С помощью ЭЦП. Ее оформляют в специальных Удостоверяющих центрах. ЭЦП представляет собой подпись налогоплательщика, зашифрованную криптографическим способом и записанную на любой носитель (USB-карту, жесткий диск и др.).

- Через Госуслуги, где надо пройти предварительную регистрацию и создать Подтвержденную учетную запись.

Вход успешно выполнен. Теперь переходим к пошаговой инструкции для получения налогового вычета через личный кабинет налогоплательщика. Последовательность операций:

- Кликаем на «Жизненные ситуации».

- Находим сервис подачи декларации.

Важно!

Продолжение работы возможно только для тех пользователей, кто оформил электронную подпись. Она выдается прямо здесь же в ЛК.

- Появляется два варианта:

- заполнить отчет онлайн;

- подготовить декларацию в специальной программе, после чего загрузить и отправить 3-НДФЛ через личный кабинет. Ссылка для скачивания программы также выложена.

- Выбираем первый вариант и последовательно заполняем предлагаемые вкладки по шагам. Переход от одной вкладки к другой осуществляется кнопкой «Далее».

- Шаг 1

. Для получения налогового вычета через личный кабинет налогоплательщика проверяем входные данные:

- личную информацию;

- код ИФНС;

- за какой год оформляется отчет;

- впервые подается декларация либо нет;

- считается ли физическое лицо резидентом РФ или нет;

- кто представляет расчет.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию.

- Шаг 2.

Выбираем тип доходов — в России и/или за ее пределами:

- Шаг 3.

Для возврата подоходного налога через личный кабинет выбираем типы заявляемых вычетов.

- Шаг 4.

Заполняем информацию, которая непосредственно касается полученных доходов. Здесь можно выбрать уже имеющуюся в системе справку 2-НДФЛ или создать новый источник.

Во втором случае придется вручную прописывать:

- сведения об организации;

- помесячно вид и величину дохода.

Важно!

Разрешается добавлять несколько источников дохода, если у вас, например, было не одно место трудоустройства в отчетном году.

Все доходы суммируются и отражаются в графах:

- Шаг 5.

Заполняем вкладки для каждого из выбранных вычетов (этапы работы с основными вычетами приведены ниже в статье):

- Шаги 6

(просмотреть созданного расчета) и 7

(отправка) разобраны в отдельном подпункте ниже.

Возврат налога через личный кабинет налогоплательщика для физических лиц — ваше право, а не обязанность. Если у вас его пока нет, оформляйте декларацию традиционно на бумаге.

Имущественный вычет при приобретении имущества через личный кабинет предоставляется согласно ст.220 НК. Он отражается в расчете на листе Д1 декларации, назначенном для фиксации информации о самом объекте имущества и средств, израсходованных на покупку (см. инструкцию в следующем подпункте).

Кроме того, упомянутая статья устанавливает возможность снизить базу по НДФЛ при продаже недвижимости и иного имущества. Чтобы подать на этот налоговый вычет через личный кабинет, следует на вкладке «Доходы» (Шаг 4) добавить соответствующий источник дохода, указать его код и размер. Здесь же отмечаем вид желаемого вычета.

Чтобы вернуть 13 процентов от покупки квартиры через личный кабинет, необходимо заполнить вкладку «Вычеты» (Шаг 5), предварительно проработав предыдущие.

Последовательно вносим следующую информацию:

- наименование объекта (жилой дом, земельный участок, квартира);

- признак плательщика налога (собственник, его супруг(а));

- вид собственности;

- если налогоплательщик — пенсионер, желающий перенести остаток вычета на предыдущие годы, следует поставить «галочку»;

- год начала применения вычета по имуществу;

- вид номера;

- номер объекта;

- способ покупки;

- дата права собственности;

- сумма понесенных расходов при покупке объекта;

- сумма выплаченных процентов по договору кредитования.

Оформление возврата налога при покупке квартиры через личный кабинет в 2018 г., как и ранее сопряжен со следующим моментом: обязательно нужно приложить подтверждающие документы в отсканированном виде. К ним относят:

- выписку из ЕГРН;

- договор купли-продажи или долевого участия;

- свидетельство о собственности;

- кредитный договор;

- справку банка о заплаченных процентах и т.п.

Документы прикрепляются в этой же вкладке ниже всей введенной информации (максимальный объем — 20 Мб).

Если вы ранее уже обращались за вычетом, дополнительно потребуется указать его размер (в т.ч. по процентам), которые были зачтены в предыдущих периодах. Здесь же в соответствующих полях необходимо отразить, предоставлялся ли в отчетном году такой вычет работодателем.

Право на соц. вычет регламентировано ст.219 НК. Он оформляется на той же странице «Вычеты» только с выбором другого раздела. Социальный вычет подразделяется на несколько типов, а именно:

- на обучение;

- на лечение;

- на оплату благотворительных взносов;

- на пенсионные и страховые расходы и пр.

В соответствующей графе нужно поставить отметку, на какой(ие) именно вычет(ы) претендует налогоплательщик, а также прикрепить документы. Информация будет отражена на листе Е1 в бумажном варианте декларации.

Последовательность:

- Ставим «галочку» в нужном поле.

- В появившейся строке прописываем сумму, потраченную на обучение в отчетном году.

Обратите внимание!

Для оплаты за себя (брата, сестру) и за детей суммы нужно указывать в разных строчках. Это связано с тем, что ст.219 НК устанавливает разные лимиты на эти подвиды соц. вычета:

— общие 120 000 руб. — при оплате за себя, родных братьев и сестер;

— 50 000 руб. дополнительно — на детское обучение (для каждого ребенка).

- Если частично в течение года вы получили соц. вычет на работе, его размер необходимо указать в отдельной строке.

- Добавляем документы, подтверждающие факт осуществления расходов. Их перечень содержится в письме ФНС от 22.11.2012 № ЕД-4-3/19630@.

Порядок действий:

- На вкладке социальных вычетов отмечаем нужный.

- Заполняем строки (при необходимости) по сумме расходов:

- на лечение (включая покупку лекарств);

- на дорогостоящее лечение.

Здесь же можно заявить вычет на траты в сумме взносов на полис ДМС (если его оплата проходила за счет собственных средств, а не денег работодателя).

Выяснить, относятся ли предоставленные услуги к дорогостоящим, можно по справке, выданной в больнице (поликлинике). Код услуги «2» говорит, что лечение дорогостоящее и затраты на него принимаются к вычету в полном объеме (сверх лимита).

- Загружаем документы на понесенные расходы.

Подать 3-НДФЛ через личный кабинет можно и тогда, когда человек имеет право на стандартный вычет, установленный ст.218 НК РФ, если по каким-то причинам гражданин не получил его у работодателя. Вносить информацию о нем необходимо во вкладке, связанной с вычетами:

Последовательность действий:

- Выбираем нужный подвид («на себя» или «на детей»).

- При выборе «на себя» определяемся с размером вычета (500 или 3000 руб.) и проставляем число месяцев, за которые его нужно предоставить.

- Выбирая вычет «на детей»:

- указываем сведения о доходе. Это требование связано с тем, что НДФЛ не пересчитывается после того, как годовой доход достигает 350 000 руб.;

- добавляем данные детей.

Обязательно указывайте сведения обо всех детях, в том числе взрослых. Это нужно для того, чтобы сервис правильно рассчитал общее количество детей, за которых положен вычет, и сам его размер.

- при необходимости, отмечаем свой статус.

- Прикрепляем требующиеся документы и нажимаем на кнопку «Рассчитать».

После заполнения данных по всем заявляемым вычетам переходим к Шагу 6 — вкладку «Просмотр сформированной декларации». Здесь представлены результаты проделанной работы:

Указывается следующая информация:

- величина НДФЛ к возврату, посчитанная исходя из заявленных через интернет в личном кабинете ФНС налоговых вычетов;

- сведения о том, как эта сумма сформировалась.

Сформированная декларация доступна для предварительного просмотра в формате pdf. Также можно в личном кабинете добавить документы к 3-НДФЛ, если это не было выполнено на предыдущих этапах.

После проверки расчета разрешено совершать операции:

- вернуться на предыдущие вкладки для редактирования;

- выйти из формы с сохранением информации или нет;

- отправить отчет и сопутствующую документацию в инспекцию.

Важно!

Для отправки потребуется ввести пароль от электронной подписи.

Сохраненная 3-НДФЛ доступна в ЛК на вкладке с декларациями. До момента отправки она доступна для редактирования и удаления. Здесь же указывается статус отправленного отчета.

Отметим, что на сайте предусмотрена возможность оформить через личный кабинет и заявление на возврат налога, которое подается отдельно от декларации после завершения ее проверки.

- Те, кто решил вернуть 13 процентов через личный кабинет налогоплательщика

освобождены от необходимости визита в ФНС. - Наряду с оформлением 3-НДФЛ

можно также через личный кабинет подать заявление и документы на налоговый вычет. - Все суммы программа

рассчитывает автоматически. - Большинство данных о налогоплательщике, его имуществе и доходах уже есть в системе

. Поэтому сдать 3-НДФЛ через личный кабинет налогоплательщика гораздо быстрее, чем заполнять ее на бумаге.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter

.