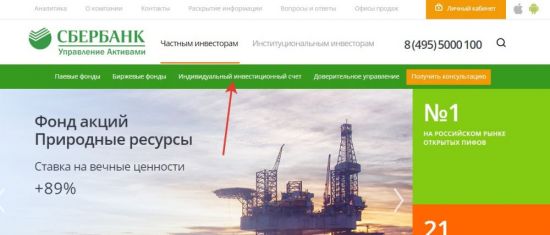

Личный кабинет на сайте «Сбербанк управление активами»

«Управление активами Сбербанк» — это акционерное общество, которое принимает инвестиционные вклады дольщиков, помогает начинающим инвесторам, не имеющим опыта и знаний. Компания позиционирует себя как надежный партнер. Клиенты Сбербанка получают большой доход по сравнению с вкладами в другие компании.

Для того, чтобы управлять и проверять активы, клиенту организации необходимо зарегистрироваться в личном кабинете.

Зарегистрироваться можно двумя способами:

- Онлайн.

- В офисе банка.

Регистрация онлайн состоит из следующих шагов:

1.Пройти по ссылке www.sberbank-am.ru.

2.Кликнуть по кнопке в правом верхнем углу «Личный кабинет».

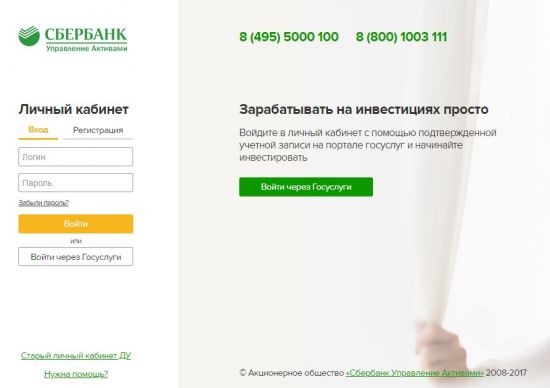

3.В открывшемся окне нажать на «Регистрация».

4.Прописать инициалы клиента.

5.Заполнить поле с паспортными данными.

6.Ввести СНИЛС или ИНН.

7.Вписать электронный почтовый адрес и номер телефона.

8.После того, как закончится регистрация, пользователь сможет войти в личный кабинет управления активами Сбербанка.

Если клиент зарегистрирован на портале Госуслуги, то он сможет войти в учетную запись АО Сбербанк «Управление активами», кликнув кнопку «Войти через Госуслуги».

Второй способ – зарегистрироваться лично у сотрудников Сбербанка.

- Прийти в офис компании.

- Подписать договор брокерского обслуживания.

- Выбрать ПИФы и объем их для вклада средств в них.

- Оставить заявку на покупку паев;

- Оплатить их через онлайн-банкинг.

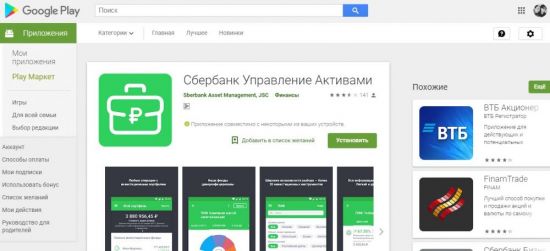

Совершить вход в личный кабинет «Управление активами Сбербанк» можно через смартфон. Для этого нужно скачать одноименное приложение из магазинов:

- Google Play – на Андроид;

- AppStore – на айфоне.

После скачивания произойдет установка программы. Войти в нее клиент сможет, заполнив поля для ввода логина и пароля, которые получил после регистрации в управлении активами.

Со смартфона клиенту становятся доступными функции:

- открытие ИИС;

- проведение операций с паевыми фондами;

- оплата услуг с помощью пластиковой карты прямо в приложении;

- просмотр истории операций;

- прослеживание динамики собственного портфеля или любого другого фонда.

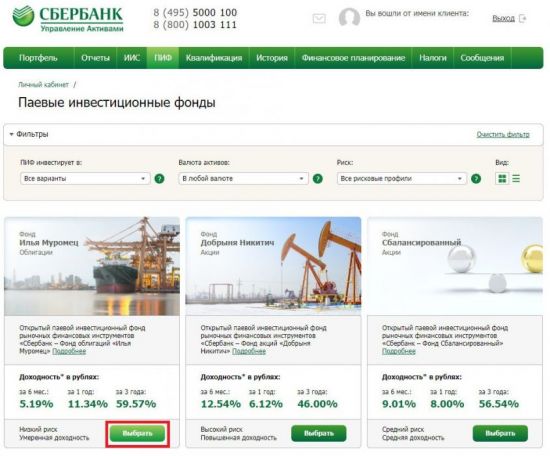

Когда пользователь авторизуется, ему нужно будет выбрать вкладку «ПИФ». ПИФы – это аббревиатура и расшифровывается она как «Паевые инвестиционные фонды». В этой вкладке клиент познакомится с ПИФами, которые предлагает Сбербанк и сможет вложить средства в один из фондов.

Помимо вкладки «ПИФ» пользователь найдет следующие пункты:

- портфель;

- отчеты;

- ИИС – индивидуальный инвестиционный счет;

- квалификация;

- история;

- финансовое планирование;

- налоги;

- сообщения.

После входа во вкладку ПИФ клиенту предлагается на выбор три самых доходных фонда.

- Илья Муромец. Паи имеют низкую степень риска и дают покупателю умеренный доход до 13 процентов годовых. Прибыль фонда за три года составила 30 %. Инвестиции можно вкладывать как в валюте, так и в рублях.

- Добрыня Никитич. Дают высокий доход до 27 %, но при этом повышается и степень риска. За 2018 год принес акционерам 14% прибыли.

- Сбалансированный. Умеренный риск со средним доходом. Прибыль составит 21 процент. За 2018 год принес своим клиентам 10 % дохода.

При выборе ПИФа следует обращать внимание на окраску поля, где указан риск: зеленым обозначается минимальная степень риска, желтым – умеренная, а красным – высокая.

2.Заполняет сумму, которую хочет внести. Не менее 1000 рублей.

3.Вводит персональные данные.

4.Подтверждает и оплачивает.

Самыми доходными секторами ПИФов считаются:

- финансовый сектор – до 100 %;

- электроэнергетика – до 85 %;

- природные ресурсы – 80 %;

- потребительский сектор – 76 %.

Убыточные ПИФы:

- жилая недвижимость — — 22 %;

- коммерческая недвижимость — — 31%.

Информация о доходности ПИФов взята за последние три года.

У паев есть преимущества перед обычными депозитами:

- вклад маленькой суммы;

- контроль со стороны государства;

- хранение вложенных средств на отдельном счете, который не соединяется с имуществом управляющей компании;

- оплата подоходного налога происходит только при выходе акционера и числа участников.

Но есть и минусы.

Отрицательные стороны:

- не имеют надежности в отличие от банковских депозитов;

- нет гарантии доходности;

- оплата вознаграждения фирме при отсутствии прибыли.

Определить признаки фонда с хорошей доходностью и прибылью можно по следующим критериям:

- долгие сроки активности фонда без потери позиций;

- наблюдается динамика роста без долговременных стагнаций или падений.

Вкладывая деньги в определенный фонд, необходимо руководствоваться собственной интуицией и логикой.

Если вкладчик – новичок, то ему следует выбрать ПИФ с оборотом в 1 год. А приобретать акции и облигации для него лучше онлайн, нежели в банке. Так как порог входа в фонд в банке равен 15 000 рублям, а через сайт – 1000 рублей. Поэтому выбор в пользу последнего гораздо выгоднее для новичков.

Важно!

При покупке паев начисляется комиссия в размере одного процента. Если клиент продает пай, то действует скидка до 2 процентов.

Закрытыми фондами являются те, которые инвестируют деньги в недвижимость. Существует 4 фонда с умеренным риском для вкладчиков.

- «Жилая недвижимость 2» и «Жилая недвижимость 3». Покупка недвижимости в Москве и московской области для последующей реализации.

- «Арендный бизнес». Инвестиции вкладываются в складские помещения для сдачи их в аренду.

- «Арендный бизнес 2». Покупка коммерческой недвижимости.

Важно!

Инвестиции в недвижимость вкладываются на срок от 5 лет.

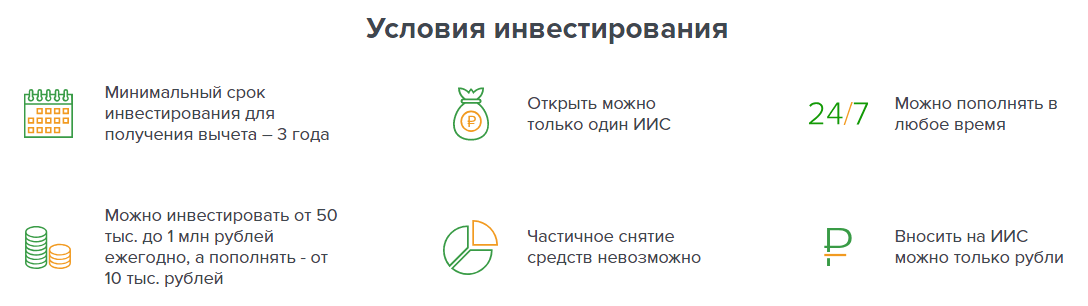

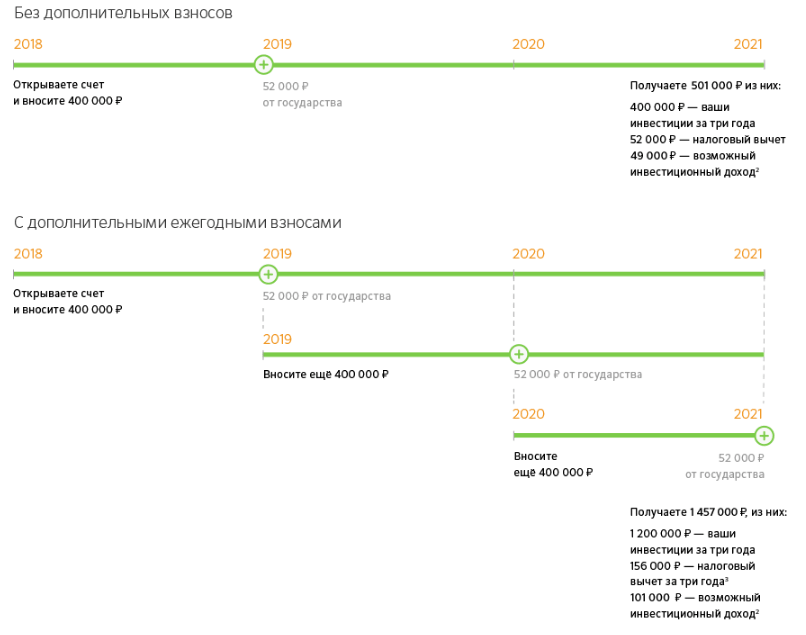

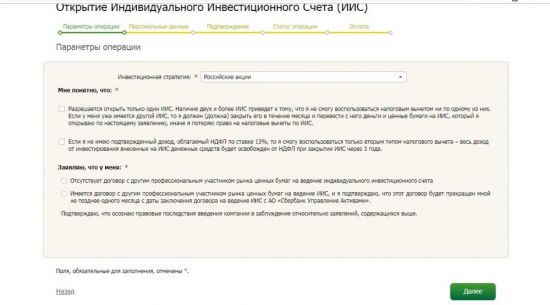

В ЛК «Управление активами» пользователь сможет открыть индивидуальный инвестиционный счет. ИИС – это счет, куда физическое лицо будет вкладывать свои сбережения для инвестирования на фондовый рынок. Минимальная безрисковая доходность от него составляет 4 % в год.

2.Кликнуть «Далее».

3.Ввести персональные данные.

4.Подтвердить заявку.

5.И оплатить счет.

Счет открывается на три года. Но его можно закрыть досрочно. Минимальная сумма вклада в год – 50 000 рублей. Максимальная сумма вложения – 400 000 рублей. Оплата производится только в российских рублях.

Открытие индивидуального инвестиционного счета в Сбербанке имеет ряд положительных свойств:

- стабильность. Брокеры-профессионалы честно и качественно выполняют свою работу;

- удобство управления. В личном кабинете клиент сможет самостоятельно изучать и управлять активами;

- удобство пополнения счета. Онлайн-банкинг позволяет проводить денежные транзакции с любой точки мира;

- полифункциональность. Свободные средства с инвестсчета клиент сможет использовать на образование и недвижимость;

- Сбербанком проводятся дополнительные обучающие семинары для инвесторов.

Помимо плюсов есть и минусы:

- отсутствие гарантий;

- отсутствие развития. Сумма вклада не должна превышать 400 000 рублей в год;

- длительность договора сроком до 3 и более лет;

- клиент получает высокую прибыль только в том случае, если цены в экономике растут.

У инвестиционных счетов есть стратегии развития, в которые вкладывает клиент свои облигации. Например:

- «Рублевые облигации». Вклад осуществляется в государственные облигации Российской Федерации. Низкий риск потери вклада. На начало 2019 года демонстрирует рост.

- «Долларовые облигации». Вклад принимается в валюте и рублях. Низкий риск потери дохода. На 2019 год демонстрирует падение в 1 процент как долларовых вкладов, так и рублевых.

Помимо ПИФов и ИИС еще одной популярной услугой Сбербанка является «Доверительное управление». Функция доступна для инвесторов в ИИС.

Смысл этой услуги заключается в том, что распоряжаться вкладами держателя счета будет квалифицированный менеджер. А собственником активов останется владелец счета. Специально обученный менеджер будет выгодно для вкладчика использовать порученные ему вложения.

Эта функция разработана Сбербанком для следующих лиц:

- корпоративные клиенты;

- индивидуальные предприниматели;

- страховые компании;

- пенсионные фонды.

Для того, чтобы воспользоваться услугой «ДУ», клиенту необходимо будет заполнить:

- заявку на договор;

- согласие на сделку;

- акт приема-передачи активов;

- декларацию о рисках;

- и другие заявления, о которых скажут сотрудники банка.

1.Выбрать менеджера, который будет распоряжаться вкладами клиента. Он не несет финансовой ответственности за доверенные ему средства. Если кампания убыточная, то управляющий теряет только комиссионные. Поэтому необходимо тщательно подходить к выбору менеджера.

2.Согласовать условия сотрудничества. Последнее может быть двух видов: коллективное и индивидуальное инвестирование. Необходимо обсудить период инвестирования, возможную доходность, уровень риска.

3.Открыть счет и пополнять его.

4.Заключить договор на ДУ.

5.Передача пароля доступа управляющему.

6.Прибыль делится на комиссионные трейдеру, и, оставшаяся часть поступает на счет вкладчика. Сумма комиссионных прописывается при заключении договора с трейдером.

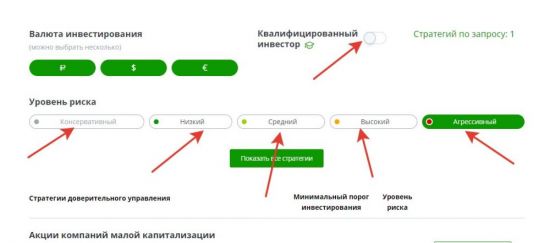

На странице «Доверительное управление» Сбербанка можно выбрать одну из стратегий ДУ. Для обычного пользователя предлагается всего 8 таких стратегий:

- с низким риском: облигационный доход, купонный доход, валютный доход, защита капитала (USD). Минимальный порог инвестирования от 3 миллионов рублей;

- с средним риском: сбалансированный доход, защита капитала в рублях. Минимум нужно иметь 3 миллиона рублей для вклада;

- с высоким риском: долгосрочный прирост капитала в акциях;

- с агрессивным: акции компании малой капитализации.

Для опытного инвестора при нажатии специальной кнопки открывается еще 12 стратегий. Любую из них клиент может выбрать и вложить в нее свои инвестиции.

По любому возникшему вопросу, клиент может обратиться в службу поддержки. Колл-центр работает круглосуточно. Номер телефона, по которому можно уточнить те или иные вопросы: 8 800 55 02 55. Будущего держателя счета проконсультируют и согласуют индивидуальные условия сотрудничества.

АО «Управление активами Сбербанк» дает инвесторам возможность зарабатывать на рынке, приобретать паи на выгодных условиях. Профессиональные управляющие и другие сотрудники банка всегда готовы помочь клиенту сделать первые шаги в инвестировании.

Видео по теме: